最新ニュース

住宅ローンの基礎知識!金利仕組みとタイプや選び方について解説!

2021/12/7

日本の不動産プチ知識

住宅ローンについて詳しく知っていますか?

現在、日本人が国内で自宅を購入する際最も多く選択される方法として、住宅ローンが挙げられます。

しかし、その住宅ローンについて詳細を調べ、どの金融機関でどのような住宅ローンを組むべきかをご自身ですべて判断することは中々難しいと感じる方も多いのではないでしょうか。

ある人は不動産担当者からの紹介で金融機関と住宅ローン商品を決めたり、ご自身で保険担当者やファイナンシャルプランナー(FP)に相談したり、様々かと思います。

後者の保険担当者やFPなどにご相談される方はまだ良いのですが、不動産仲介担当者や、不動産の売主担当者が勧めるがまま住宅ローンを組んでしまうのははっきり申し上げて、とても危険な行為と言えます。

なぜなら不動産仲介担当者や不動産売主担当者は、その取引対象不動産を販売したい立場で、いうなれば本取引の利害関係者なのです。

つまり本取引によって不動産を売却すること、もしくは取引を成立させることで自身に利益を得ることが目的で、住宅ローンを契約して購入者となる予定のあなたにとって全く逆の立場にいることになるのです。

一方で、保険担当者やFPはどうかというと、あなたが行おうとしている不動産取引が今後のあなたの人生においてどのような影響を及ぼすのか、メリットとデメリットは何かなどを客観的に見ることで、将来的に発生する必要性やリスクに備えて対策をすることで利益を得る立場となります。

つまり、本取引の直接的な利害関係人ではないのです。

ただし、保険担当者やFPによっては、知識や経験値などに著しくばらつきがあるため、一概に『誰でもよいから相談すればよい』というものではありません。

正しい情報を正しい場所から正確にインプットするためには、少なからずご自身に知識がなければなりませんし、そもそも住宅購入者となるあなたが、住宅ローンを契約し、債務者となるわけですので、まさに自分のお金のことはご自身で守らなければならないのです。

前置きが長くなりましたが、本コラムは『住宅ローン』について、ざっくりと基礎的な知識を3回に分けてご説明いたします。

【第1回目】

- そもそも住宅ローンとは?

- 住宅ローンの金利について

第1回目となる今回は、「①そもそも住宅ローンとは?」、「②住宅ローンの金利とは?」について書かせていただきます。

◆1.そもそも住宅ローンとは?

住宅ローンとは、個人が自ら居住する不動産の購入資金を対象に、金融機関が行う融資のことを言います。

金融機関は、個人の住宅購入資金を低金利でかつ長期で融資をするかわりに、対象となる不動産の抵当権を取得します。

抵当権とは、ローンを借りる個人(債務者)が所有する不動産に設定する権利で、債務者がローン返済を出来なくなったときに、融資をした金融機関(債権者)が不動産を競売にかけて、売却代金から優先的に返済を受けられるというものです。

また住宅ローンとは、各金融機関の融資としては金利が低く、返済期間も最長35年と長期であることなど条件が債務者にとって有利であり、かつ本人もしくは家族が居住する不動産の購入資金に限られているため、原則は一人一契約となります。

住宅ローンは大きく分けて、銀行をはじめとする金融機関がそれぞれ独自に取り扱う『銀行ローン』と、住宅金融支援機構が民間金融機関と提携して提供する『フラット35』があります。

◆2.住宅ローンの金利について

住宅ローンの金利には、大きく分けて『固定金利タイプ』と『変動金利タイプ』の2種類があります。

もしもあなたが『固定金利タイプ』か『変動金利タイプ』どちらの住宅ローンを選ぶべきか迷っていらっしゃるのであれば、以下をご参照ください。

先に結論から述べたいと思います。

【固定金利に向いている方】

・子育て世代などで、お子様の学費など含め将来的に突発的な出費が懸念されるような世帯

・お金の計算や投資、貯金が苦手な方

・ご夫婦共働きで、ライフプランニング上預貯金や投資運用に回す資金にあまり余裕がないご家庭

・将来の住宅コストを固定、一定化することで少しでも安心を得たいという方

【変動金利に向いている方】

・現在、きちんと預貯金や投資に資金を回す余裕があり、資産形成している方

・金融市場の情報を常にキャッチし、金利の動向を常に把握している方

・自宅を購入から10年以内に売却する、もしくは検討する予定がある方

・金利が上昇トレンドに入ったタイミングでローンの一部を繰り上げ返済、もしくは一括返済できる方

では、それぞれの金利タイプとはどのようなものか、簡単にご説明します。

【固定金利とは】

『固定金利タイプ』は将来の金利動向に関係なく、契約時点での金利で固定されるため、将来的なローン返済額が一定となり、資金計画が立てやすいのが特徴です。

全期間固定金利の住宅ローンといえば、前項でもご説明した『フラット35』が代表的です。

フラット35とは、銀行やモーゲージバンクなどが取り扱う住宅ローン商品です。

これら金融機関が住宅購入者向けに貸し出したローン債権を、独立行政法人である住宅金融支援機構がまとめて買い取るため、実質的な貸し手は住宅金融支援機構となります。

さらに住宅金融支援機構は、買い取ったローン債権を証券化し、債券市場を通じて『機構債(RMBS・住宅ローン債権担保証券)』という形で販売するため、フラット35の金利はこの『機構債』の金利をベースに、住宅金融支援機構と、フラット35を販売する金融機関の金利を上乗せして決定されますが、少し複雑な話となってしまうためかいつまんで簡単に言ってしまえば、「新発10年もの国債利回りと連動する」と覚えていただくのが良いと思います。

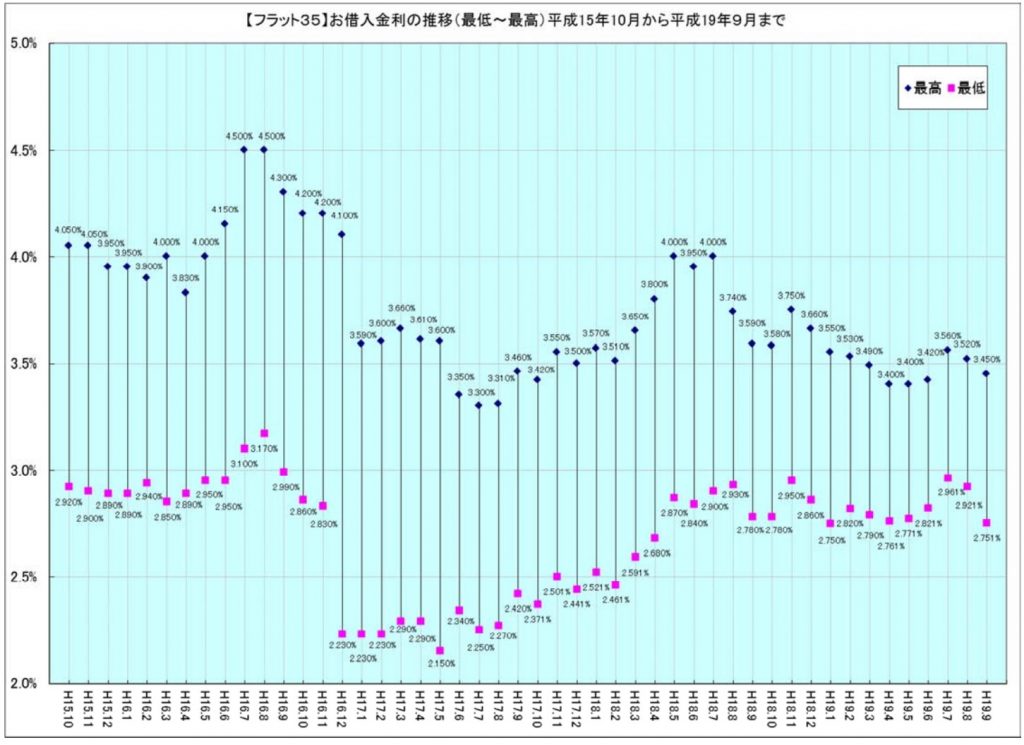

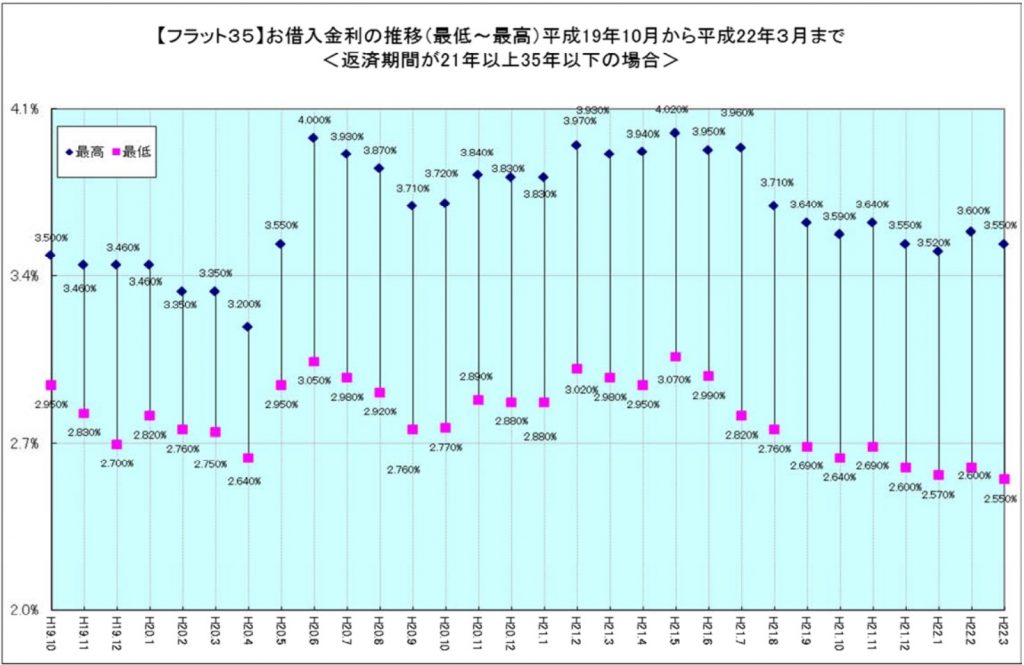

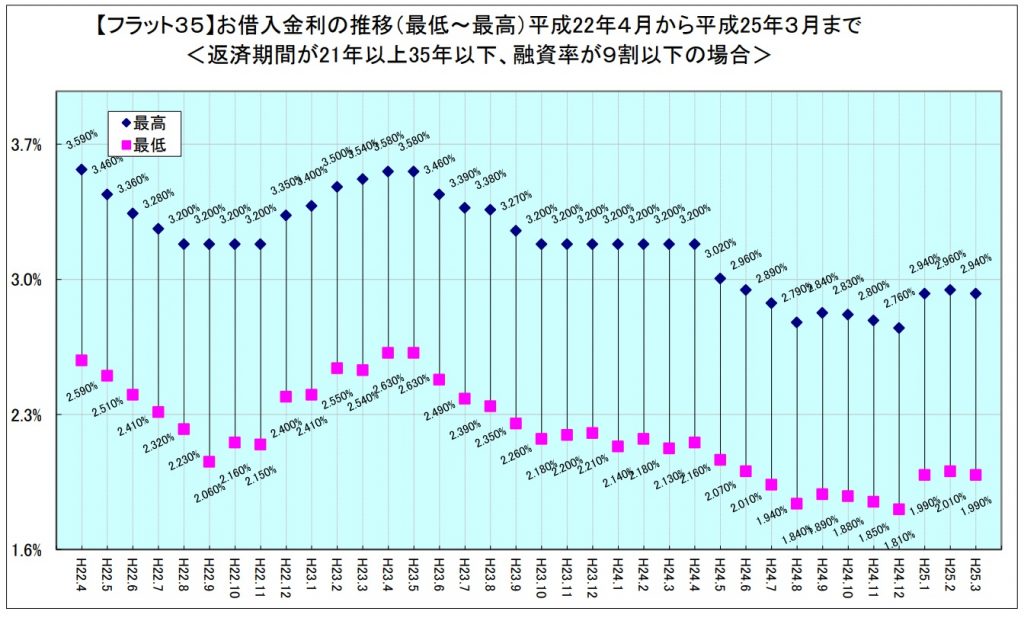

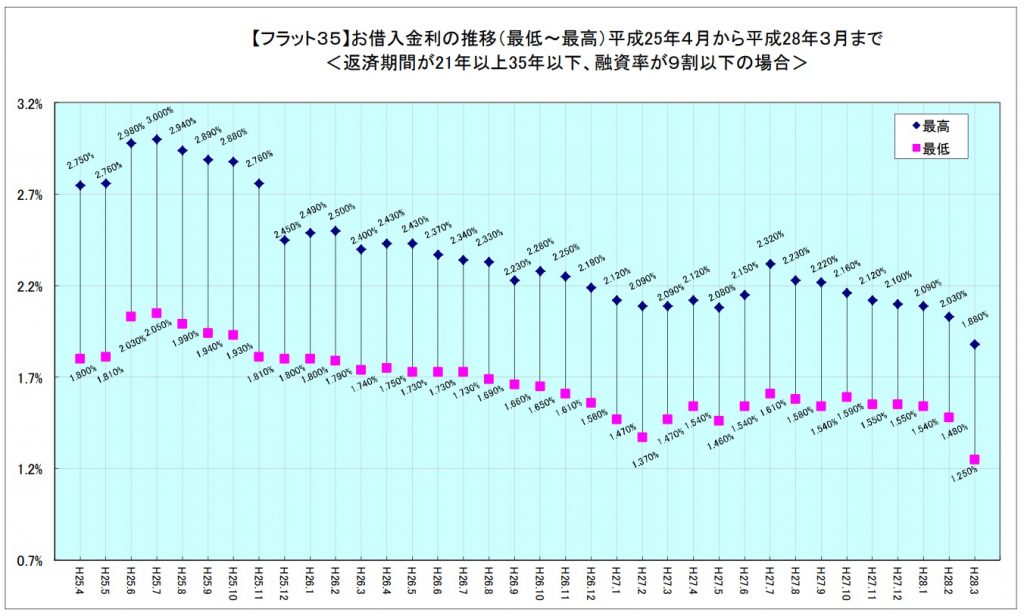

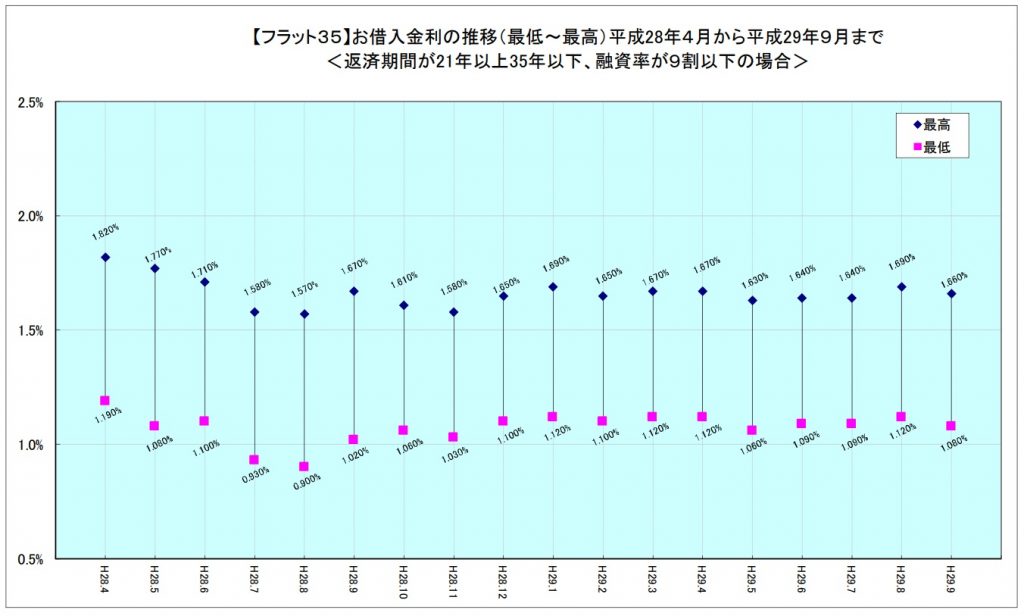

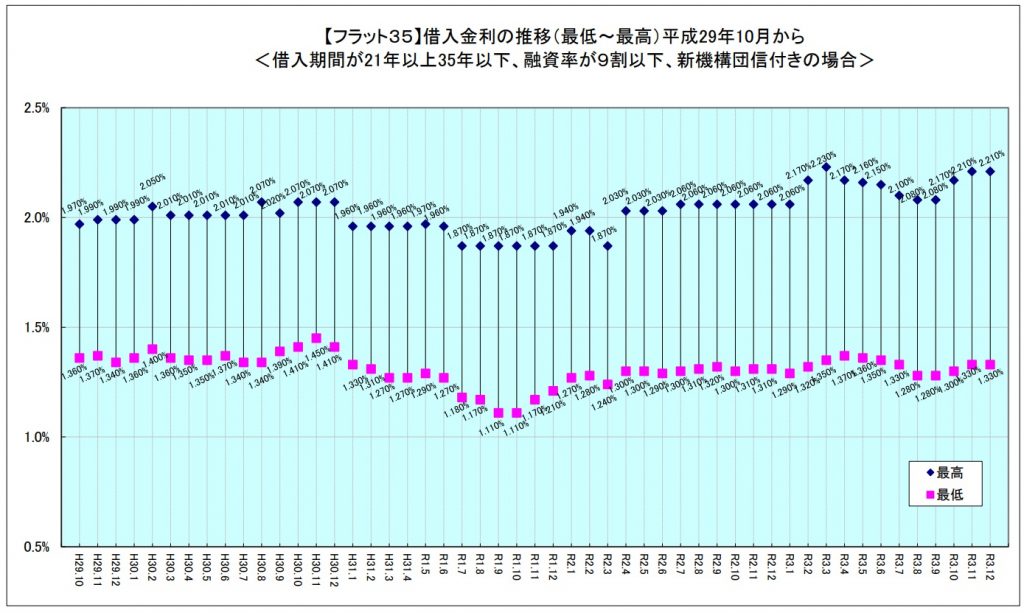

2021年12月現在のフラット35金利は、融資率9割以下で年1.33%となっております。

これは、平成15年以降の推移をみても、とても低い金利水準であることがお分かりになるかと思います。

【変動金利とは】

『変動金利タイプ』とは、借入期間中に適用金利が変動する金利タイプのことで、一般的に借り入れ後は半年に一度、適用金利の見直しが行わるものが多いようです。

変動金利住宅ローンの適用金利は、短期プライムレートと密接に関係しております。

短期プライムレートとは、日本銀行がコントロールする政策金利を基に決められる、「金融機関が優良企業に対して短期(1年未満)で融資をする際に適用する金利」のことです。

つまり日銀の政策金利と連動するため、景気が良くなると金利は上がり、後退すると下がります。

したがって、借入期間中に適用金利が上昇すれば月額返済額は高くなってしまうリスクがありますが、金融機関によっては『5年ルール』や『125%ルール』なども適用されております。

しかしこれらのルールは一見債務者にとって良さそうでも、思わぬ落とし穴となることもありますので注意が必要です。

また現在の市況は長期金利よりも短期金利のほうが低くなっている(順イールド)ため、銀行などが取り扱う変動金利タイプ住宅ローンの多くは、金利がフラット35などの長期固定金利よりも低く、借入元本の返済が早く進むことがメリットとして挙げられます。

以上、第1回目住宅ローンコラムとして簡単にまとめさせていただきましたが、気になることやさらに詳しくお聞きになりたい方がいらっしゃいましたら、お問い合わせフォームよりお問い合わせくださいませ。

第2回目コラムも、乞うご期待ください。

より詳しい情報は